米国4大航空会社の株価下落が止まらない

コロナが明ければ復活すると思われた航空株の株価が落ち込んでいます。

ウクライナ情勢や中東情勢による渡航制限や燃料価格高騰が航空旅客数に影響し、コロナショック時よりも株価が下がるというちょっと信じられない事態になっています。

米国4大航空会社の株価はまさに墜落…いえ、着陸しようかという放物線を描いています。

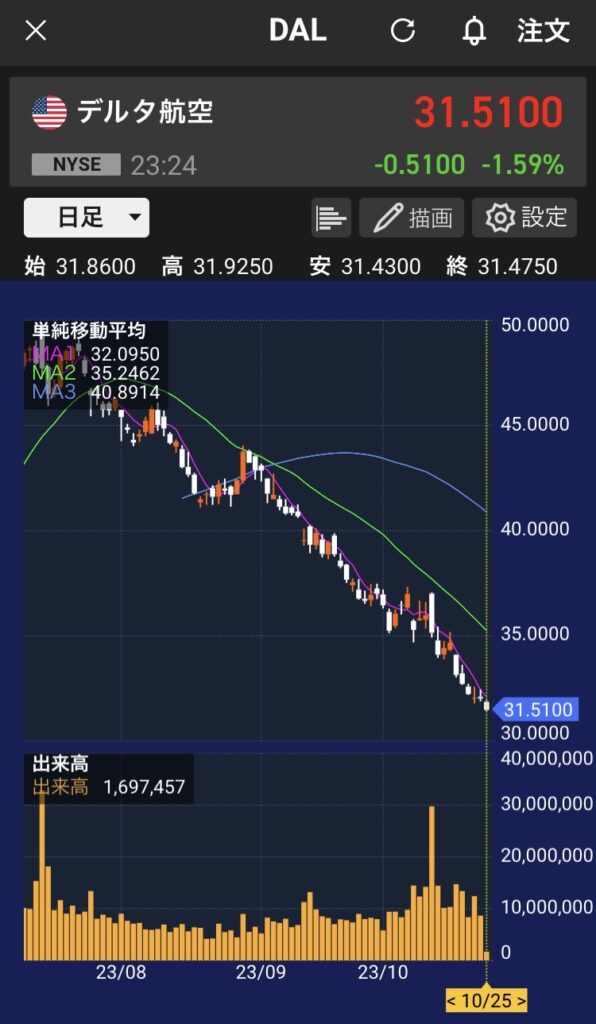

【DAL】31.51

- コロナ前最高値2019.07 63.43 下落率50%

- コロナショック2020.05 17.51 上昇率79%

- コロナ後最高値2021.03 52.27 下落率41%

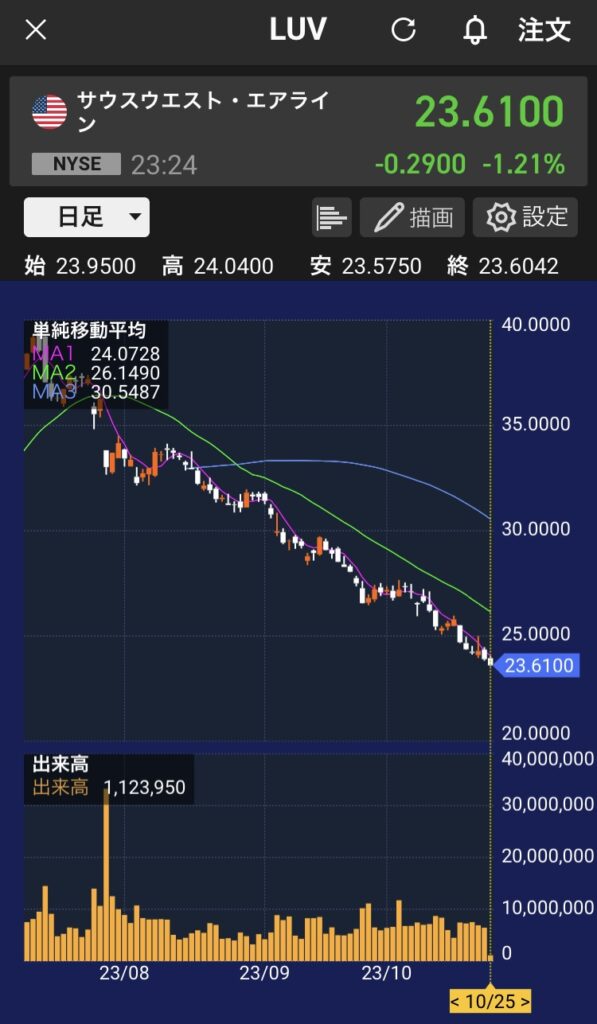

【LUV】23.61

- コロナ前最高値2017.12 66.98 下落率65%

- コロナショック2020.05 22.47 上昇率5%

- コロナ後最高値2021.04 64.75 下落率64%

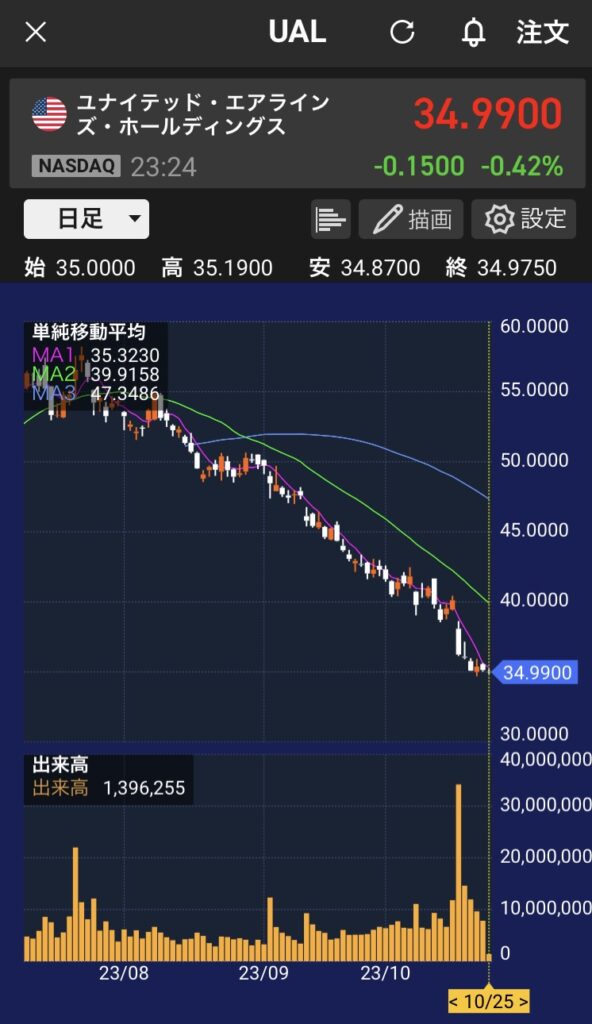

【UAL】34.99

- コロナ前最高値2018.12 97.71 下落率64%

- コロナショック2020.03 17.80 上昇率97%

- コロナ後最高値2021.03 63.67 下落率45%

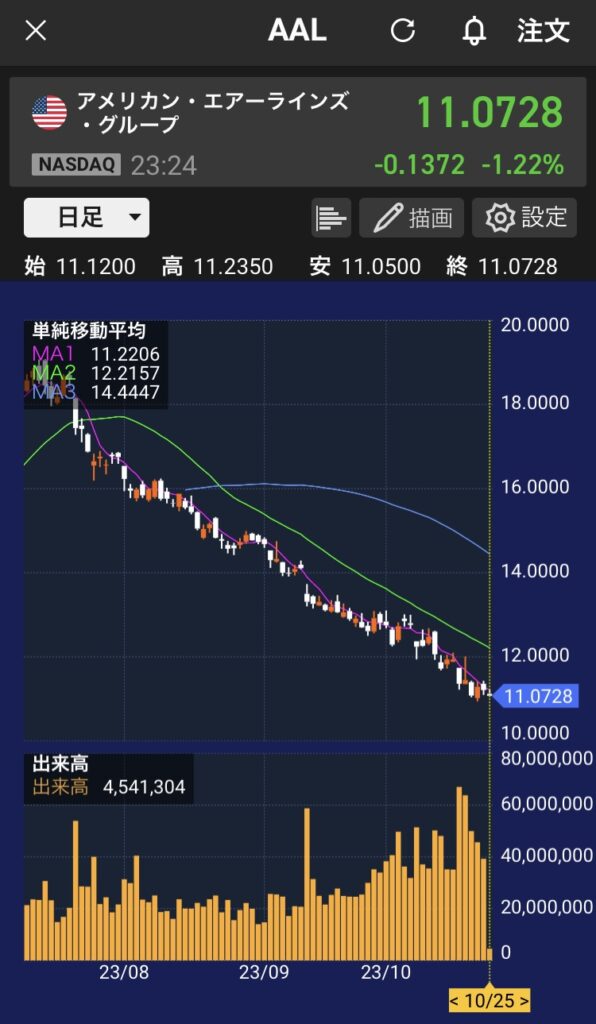

【AAL】11.07

- コロナ前最高値2018.01 59.08 下落率81%

- コロナショック2020.05 8.25 上昇率34%

- コロナ後最高値2021.06 26.04 下落率57%

4銘柄ともコロナ前の最高値からは半値以下になっています。

LUVだけはコロナショック時とほぼ同じ水準まで下落してきています。

LUVは国内線が主力であるために国際線が主力の3社に比べ、コロナショックからの株価の復活が早かったのですが、ここにきて他3社より劣る成績になっています。

4銘柄のPERは2~7倍(コロナ前の直近の3年間の平均EPSを使用)と叩き売り状態になっています。

実は昨年の10月にサウスウエスト航空を7,000ドル分買い、今も保有中です。

33%の含み損が出ています。

40ドルに上がったタイミングで、17%の利益で満足して売却しておけば良かったと僕の後知恵バイアスが叫びます…。

でも僕は本質的価値を48ドルと見込んでいたんです。

その金額までいかなければ売るつもりはありませんでしたし、その方針に従った行動は間違っていません。

しっかり分析もして、ファンダメンタルズを確認しています。

売らなかったことに後悔はありません。

1銘柄のみに投資したことの誤り

サウスウエスト航空を買って保有し続けたことに後悔はありません。

しかし、1つだけ反省している点があります。

デルタ航空、ユナイテッド航空、アメリカン航空は自己資本比率が貧弱であるため、投資候補から外してしまったのです。

より財務が健全なサウスウエスト航空のみに投資することにしました。

これは僕が無知だったための誤りです。収益力のある企業が自己資本比率を下げ、借り入れを使った効率の良い経営をするのは米国では割と一般的なのですが、当時の僕はまだそうとは知らなかったのです。

そもそも僕は航空業界が今後復活することに賭けたのであって、サウスウエスト航空に特段魅力を感じていた訳ではありません。

財務が健全で収益も安定しているという点で選びました。

業界全体が上がると信じるならば、業界のトップ複数銘柄に分散投資すべきだったのです。個別銘柄ではなく業種に賭けるべきでした。そこを履き違えてしまったことは失敗です。

落ちるナイフを掴みに行くか?

直近の業績や将来的な収益の回復を考えると下げ過ぎ感はあります。

長期潮流としては、世界的な旅行需要は今後伸びるでしょう。

インドなどの発展途上国が豊かになれば旅客需要は増えます。

航空の業種としての未来は明るいでしょう。

それに米国航空会社は日本のJALやANAに比べて利益率が高い。

一方懸念材料はたくさんあります。

航空会社は買うなとバフェットも言うくらい不安定な業種なのは間違いないところです。

- 過当競争

- 燃料費高騰

- 渡航制限

- 天候による悪影響

航空業界で企業が生き残るのはかなり難しい。航空会社には経済的な堀はほとんどありません。

LCCの台頭など、ライバルがあまりにも多いため、価格競争に巻き込まれることから抜け出すのは不可能でしょう。

効率経営で乗り切ることになりますが、まだ効率化の余地はあるでしょうか。

プラス面マイナス面を踏まえたうえで、買値を決めておくのは悪くはないと判断します。

落ちるナイフを掴みに行く相当な覚悟が必要になります。正直、この日足チャートを見るだけで足がすくみます。

しかし、こういう恐怖感が高まっている時こそ、投資の旨みが1番あるタイミングだと思います。

相場全体が下落している今の状況も買い向かうには悪い状況ではありません。

じゃあどれを買う?

航空株の株価は業種でまとまって上下する傾向があります。

1銘柄に集中投資するのはリスクが高すぎる。

よって4大航空会社に分散投資することにします。

といいたいところですがアメリカン航空だけは外します。

アメリカン航空はファンダメンタルズが私の購入基準を満たさないからです。

よって3大航空会社に各13.3万円ずつ、合計40万円を信用取引で打診買いします。

価格は今の価格より10%下落した指値を入れておきます。

バフェットも危険だという航空株で、しかも落ちるナイフを信用取引きで買い向かいます。

かなり投機性の高い投資になりますが、2.5%の打診買いであれば致命傷にはならないのではないでしょうか。

バーゲンハンターとしての腕の見せ所ですね。

コメント